Von Vergangenem und Künftigem

INVESTAS Anlegerbrief Nr. 8 | Januar 2024

Lediglich eine Hand voll Börsenjahre hallen im Anlegergedächtnis fortwährend nach. Zumeist sind es Jahre, welche von ausserordentlich grossen Kurseinbrüchen und Krisen gezeichnet waren.

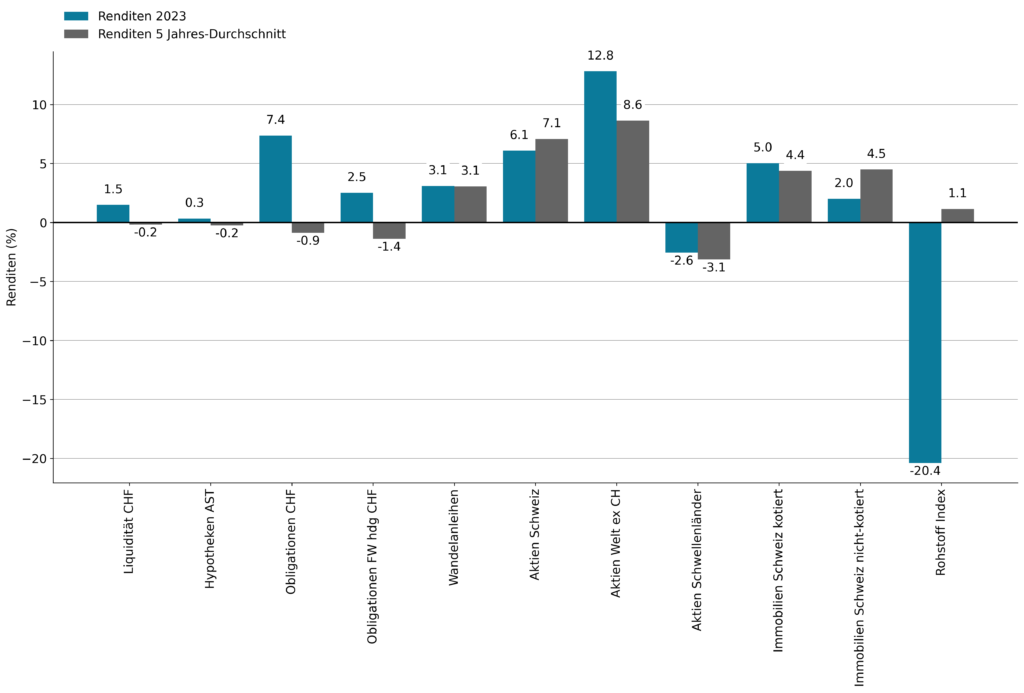

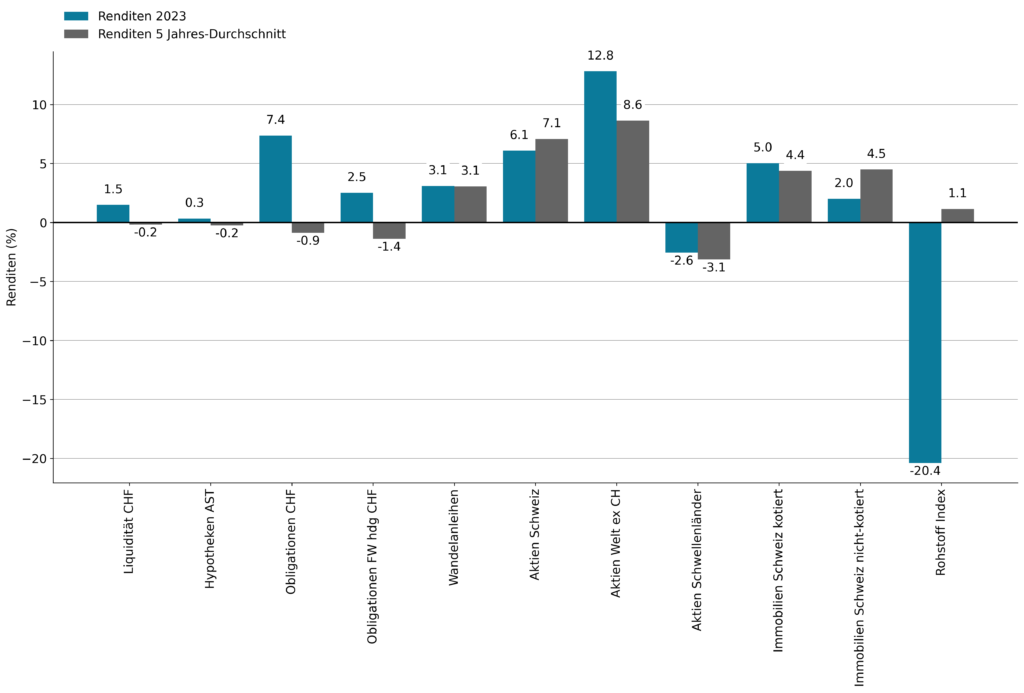

Der Schreck der massiven Verluste hat sich dabei in das kollektive Erinnerungsvermögen eingebrannt: 1929, schwarzer Donnerstag, Einbruch der globalen Börsen und Beginn der langanhaltenden grossen Wirtschaftsdepression. 1987, schwarzer Montag, grösster, je an der US-Börse verzeichnete prozentuale Einbruch innerhalb eines Tages. 2008, Ausbruch der grossen Finanzkrise. Sie alle werden noch eine lange Zeit von Interessierten weltweit mit den Marktereignissen in Verbindung gebracht werden. Diesen «Evergreens» gegenüber versiegt die überwiegende Mehrheit der Börsenjahre in der Versenke des vereinten Vergessens. Zurecht, wie man betonen muss, dient doch das Herunterbeten von Jahreszahlen kaum unserem historischen Verständnis. Aus diesem Grund verzichten wir in diesem Anlegerbrief auf den Kommentar der im 2023 realisierten Renditen – diese finden Sie in der Abbildung 1 – sondern machen uns auf die Suche nach den Lektionen, welche wir mit in die Zukunft mitnehmen können, unabhängig davon, welches Jahr wir schreiben.

Abbildung 1: Renditen der Anlageklassen im 2023

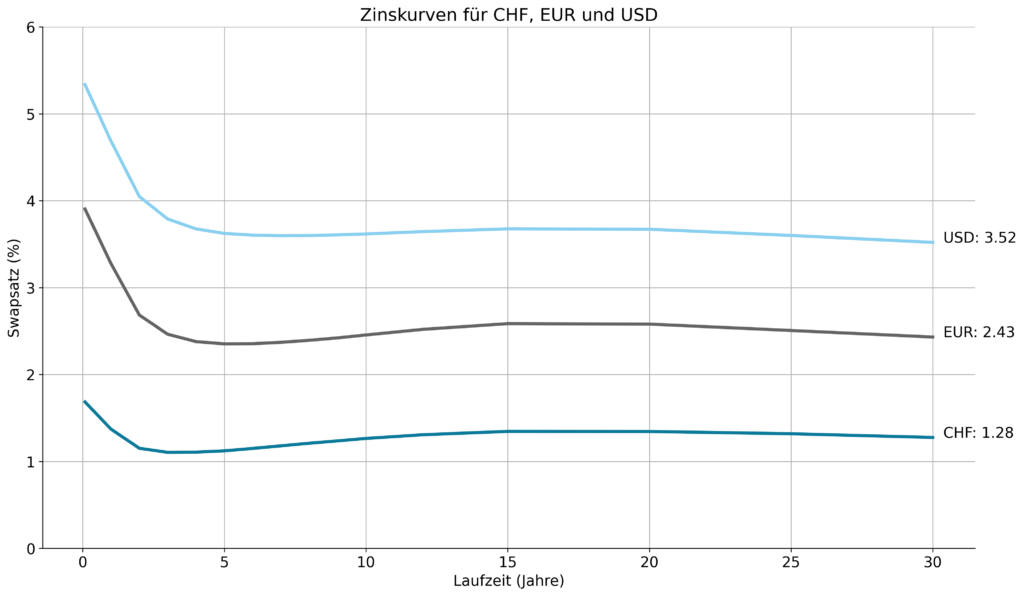

#1 Bankeneinlagen sind risikobehaftet

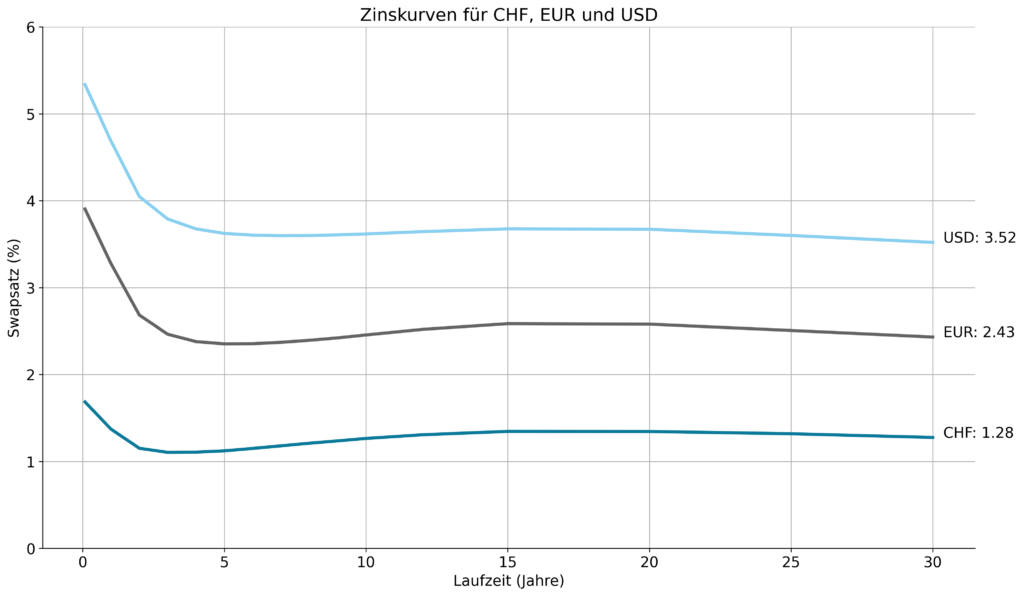

Mit dem Konkurs der Silicon Valley Bank und der Übernahme der Credit Suisse durch die UBS sind Banken im ersten Quartal des Jahres 2023 prominent ins Rampenlicht gerückt. Auch wenn die Ursachen für das Scheitern der beiden Institute nicht dieselben sind, waren doch beide mit denselben Symptomen konfrontiert: Starke Abflüsse von Depositen haben die Finanzierungssituation der Institute empfindlich geschwächt, damit das Vertrauen der Anleger weiter unterhöhlt und so eine regelrechte Abwärtsspirale ausgelöst. Es gibt zwar einen Einlegerschutz von CHF 100’000 in der Schweiz und USD 250’000 in den USA. Jedoch haben eine grosse Anzahl von Privaten und Firmen Einlagen bei Banken, welche die geschützten Beträge überschreiten, und auch kleinere Sparer sind wohl nicht gewillt, diesen Schutz in der Praxis zu testen. Banken sind risikoreich und deren erfolgreiche Existenz beruht lediglich darauf, dass die Kunden ihre Einlagen nicht in Gefahr sehen. Selbst wenn zwei der kapitalisierungstechnisch schwächsten Exponenten im 2023 von der Oberfläche verschwunden sind, können Bankanstürme nicht ausgeschlossen werden. Insbesondere in der momentanen inversen Zinslandschaft, in welcher länger angebundene Zinsen tiefer sind als die kurzfristigen (siehe Abbildung 2), haben Banken ein Ertragsproblem: Viele Banken setzen auf das Geschäftsmodell der Fristentransformation, sprich, nehmen kurzfristige Gelder von Einlegern an und vergeben längerfristige Kredite. Bei einer “normalen” Form der Zinskurve ist dieses Geschäft sehr einträglich, da die Bank die Zinsdifferenz zwischen lang und kurz plus einer Kreditmarge verdient. Aufgrund der momentan vorherrschenden, inversen Zinskurve sehen sich die Banken gezwungen, die Depositen schlecht zu verzinsen, damit die Vergabe langlaufender Kredite am Ende doch noch profitabel ist. Wenn die Banken eine tiefe Verzinsung der Depositen durchsetzen, müssen sie nicht einmal Kredite vergeben, um rentabel zu arbeiten: Bankeneinlagen bei der Nationalbank werden mit dem Leitzins von 1.75% verzinst – sprich wenn auf dem Sparbuch dem Anleger ein Zins von 0.25% gutgeschrieben wird, verdient die Bank eine laufende Zinsdifferenz von 1.50%.

Abbildung 2: Zinskurven für CHF, EUR und USD per Januar 2024

Dieses Geschäftsmodell beruht jedoch auf der Bereitschaft von Sparern, der Bank Gelder zu einem Zins unterhalb des Marktzinses in Form von Depositen zur Verfügung zu stellen. Wie sähen denn die Alternativen zu einem tiefverzinsten Bankkonto aus? Nun, erstens zahlt nicht jede Bank genau gleich viel (bzw. wenig), so dass je nach Bank doch Verzinsungen im deutlich positiven Bereich erwirtschaftet werden können. Zweitens gibt es die vielseits geschätzten Termin- bzw. Festgelder bei Banken, welche für Laufzeiten zwischen einem und zwölf Monaten anständige Zinsen bieten. Hier muss sich der Anleger jedoch bewusst sein, dass das Gegenparteirisiko weiterhin besteht, da lediglich ein Einlegerschutz von CHF 100’000 gilt. Grundsätzlich ist es genau dieses Gegenparteirisiko von Banken, welches seit der Finanzkrise zum ersten Mal wieder derart prominent aufgetreten ist. Die dritte Alternative zu den Depositen schafft hier Abhilfe: Der Kauf von Geldmarktfonds. Diese investieren in Obligationen mit Verfallsdaten von einem bis 12 Monaten in die Zukunft. Das Gegenparteirisiko besteht folglich nicht gegenüber einer Bank, sondern einer Vielzahl von Schuldnern wie der Eidgenossenschaft, Pfandbriefbank und -zentrale, Kantonen aber auch Unternehmen. Weiter zahlen diese Geldmarktfonds je nach Ausprägung dem Anleger Renditen in der Region des momentan geltenden kurzfristigen Marktzinses aus (sprich Saron von 1.7%), was im Vergleich zu den Zinsen auf Bankkonten attraktiv ist.

Das 2023 hat die Wichtigkeit des Liquiditätsmanagements hinsichtlich Sicherheit und Rentabilität ins Bewusstsein der Anleger zurückgerufen und so wertvolles Anschauungsmaterial für die weitere Anlagetätigkeit geboten.

#2 Die Orakel liegen doch falsch

Angeblich leben wir in unsicheren Zeiten. Diese Zeiten hätten jedoch – wie man zuhauf vernehmen darf – ein noch nie dagewesenes Ausmass an Unsicherheit erreicht. Nun, da die Waren-, Personen- und Informationsströme schneller fliessen denn je, können sich die Zeiten vielleicht volatiler oder unsicherer anfühlen. Doch die Zukunft ist seit jeher unsicher – hier eine Einschätzung hinsichtlich des Grades der Unsicherheit anzumassen, scheint überheblich im besten und falsch im schlimmsten Fall. Man stelle sich nur mal das geregelte Leben eines mittelalterlichen zünftigen Gerbers vor, das nur geringfügigen Unwägbarkeiten ausgesetzt ist, bis eines Tages die Hälfte der Bevölkerung seines Städtchens an der Pest erkrankt.

Aufgrund dieses erdrückenden und überfordernden Gefühls der nie schwinden wollenden Unsicherheit wendet sich ein immer noch gewaltiger Teil der Anleger jährlich wiederkehrend den Orakeln der Finanzmärkte zu. Und dies obwohl diese Prophetenindustrie schon derart oft entmystifiziert wurde. Auch im 2023. So erläutern zum Beispiel Wall Street Analysten in 100-seitigen Berichten, warum die USA im 2023 in eine Rezession stürzen wird. Die Rezession lässt jedoch auf sich warten und je länger das Jahr andauert umso positiver fallen die US-Wachstumszahlen aus. Ebenso die «Konsensvorhersage», in der Regel gleichbedeutend mit dem Medianwert einer Vielzahl von Vorhersagen, des Endjahresstandes des S&P 500 liegt fast 20% unterhalb des effektiven Wertes per Ende 2023. Und so müssen sich wohl alle eingestehen, dass der in diesen unsicheren Zeiten so schmerzlich herbeigesehnte Kompass eher Parallelen zu einem Roulette-Rad aufweist: Ob eine Markt- oder Wirtschaftsprognose richtig liegt, ist mehr Zufall als Können. Fürs 2024 divergieren übrigens die Vorhersagen der grossen Investmentbanken über das US-Wirtschaftswachstum ziemlich stark; eine wird also sicher richtig liegen.

Diese ernüchternde Analyse soll nicht als Denkverbot über künftige Entwicklungen verstanden werden, sondern als Erinnerung daran, dass im Idealfall das Ergebnis einer solchen Denkübung nicht der Jahresendstand des Swiss Performance Index oder der Rendite des 6-jährigen Pfandbriefes sein soll.

#3 In der Retrospektive ergibt alles Sinn

Spätestens im Nachhinein ergibt doch alles Sinn. Auch hier hat das 2023 wieder viel Anschauungsmaterial geboten: Sind sinkende Wachstumszahlen nun förderlich für Aktien oder nicht? Nun, einerseits natürlich nicht, da die Gewinne von Unternehmen direkt von der Wirtschaftsleistung abhängen, andererseits aber schon, da eine schwächere Wirtschaft Zinssenkungen durch die Notenbanken in Aussicht stellt, was sich wiederum positiv auf die Bewertung der Firmen auswirkt.

Und je nach Gefühlslage des Marktes dominiert die eine oder die andere Erzählung. Dasselbe an den Zinsmärkten: Während im Herbst die ganze Welt von „higher for longer“ sprach und die längerfristigen Zinsen einen zünftigen Anstieg erfuhren, schlich sich gegen Jahresende ohne dass sich an der Inflations- oder Wachstumsfront etwas fundamental geändert hätte, eine neue Erzählung ein: Es stehen uns Zinssenkungen in den USA und der Eurozone bevor; in letzterer, da die Wirtschaft einer Stimulation bedarf, in ersterer, da die Notenbank die Wirtschaft stimulieren will, um mutmasslich den Demokraten vor den Wahlen Auftrieb zu verleihen und einen republikanischen Wahlsieg zu verhindern. Denn ein Sieg von Trump würde die Unabhängigkeit der Notenbank gefährden. Dass diese Erzählung darauf beruht, dass die Unabhängigkeit der Notenbank unterminiert würde, wird dabei ausser Acht gelassen. Wie dem auch sei, die makroökonomische Datenlage würde eigentlich eher noch das „higher for longer“ Narrativ unterstützen, doch dieses scheint aus der Mode gekommen zu sein. Wie auch immer die Entwicklung – in der Retrospektive wird jede vergangene Entwicklung perfekt erklärbar sein. Am Ende setzt sich der Markt aus unzähligen Käufern und Verkäufern zusammen. Hier eine übergeordnete Geschichte zu finden, welche deren Verhalten zusammenfasst, erscheint mutig im besten und eine völlige Zeitverschwendung im schlimmsten Fall. Eine mögliche Lektion könnte sein, sich nicht im Erklärungswildwuchs zu verlieren und den Fokus auf den langfristigen Erwartungen zu halten.

Was wir bei INVESTAS daraus machen

Scharfe Beobachter werden nun anmerken, dass insbesondere Lektionen 2 und 3 wohl in jedem Jahr hätten angeführt werden können. Umso wichtiger erscheint es, wiederholt darauf hinzuweisen. Lautet die Antwort nun, sich passiv in einem Indexfonds zu verschanzen? Nicht zwingend. Wir bei der INVESTAS empfehlen immer folgender Fragestruktur zu folgen:

- Welches sind meine Ziele oder Verpflichtungen, welche ich mit meiner Anlagetätigkeit zu erreichen oder zu bedienen gedenke?

- Wieviel Zeit habe ich zur Erreichung der Ziele?

- Wieviel Risiko bin ich gewillt einzugehen?

Daraus resultiert ein Portfolio, welches dem Absicherungsaspekt der Ziele und Verpflichtungen im gewünschten Ausmass Rechnung trägt (Hedgeportfolio) und mit dem Rest versucht hohe Risikoprämien zu verdienen (Anlageportfolio). Die Anlagephilosophie weicht hier klar von der Messung abstrakter Risikokennzahlen ab und widmet sich einzig allein der Frage «habe ich genügend Geld, wenn ich es brauche?».

Dieser Absicherungsgedanke kann nicht hoch genug gewichtet werden, und trotzdem stellt sich beim Anlageportfolio die Frage, wie denn die hohen Risikoprämien verdient werden können, ohne dabei die Lektion 2 zu vergessen und Jahresendwerte zu prognostizieren?

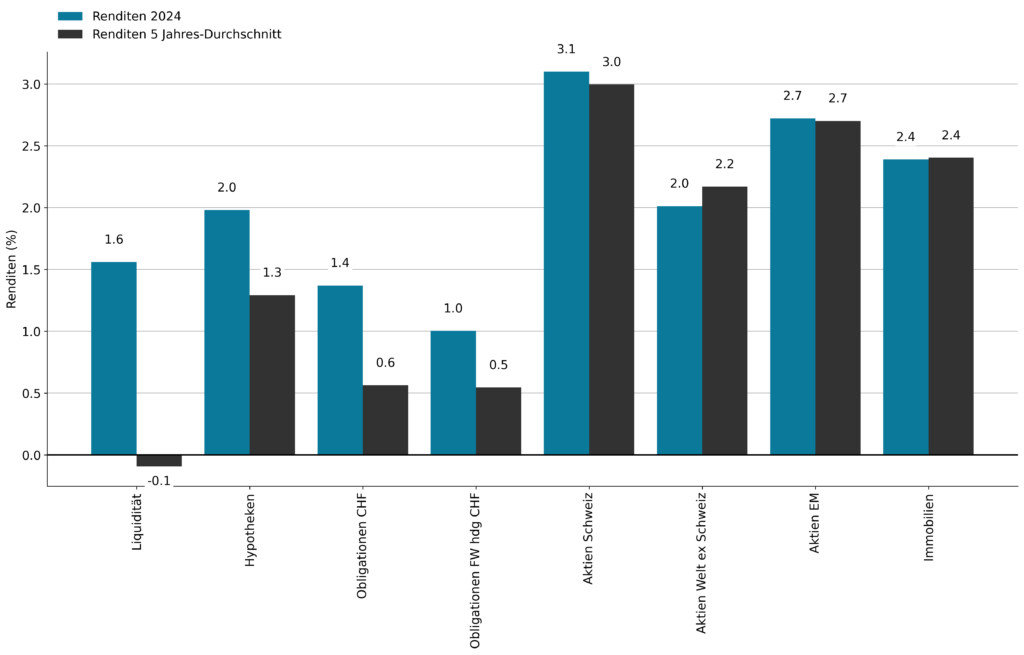

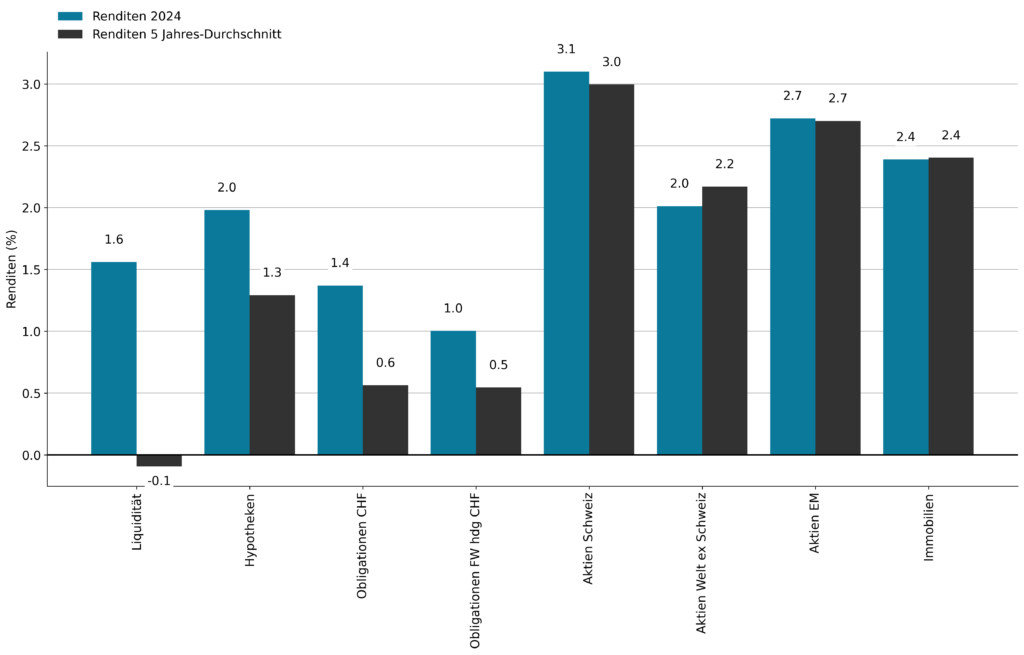

Um diese Frage behandeln zu können, ziehen wir Abbildung 3 heran. Diese zeigt uns die aktuell am Markt messbaren Renditen jeder Anlageklasse. Rendite nicht als Mass der vergangenen Performance, sondern als Mass, wie viel Geldeinheiten jede Anlageklasse relativ zum momentan bezahlten Preis abwirft. Im Falle der festverzinslichen Anlageklassen sind das die Verfalls-, bei den Aktien die Dividenden- und bei den Immobilien die Ausschüttungsrenditen. Daraus kann nun abgelesen werden, wie hoch die Entschädigung in den einzelnen Anlageklassen zurzeit ausfallen. Die Vergangenheit zeigt, dass die Höhe der Entschädigung einen hohen Zusammenhang mit der darauffolgenden Performance aufweist. Das Problem ist nur, dass es sich dabei nicht um eine kurzfristig realisierbare Performance handelt, sondern diejenige über einen Zeitraum von je nach Anlageklasse drei bis sieben Jahre. Diesem Modell werden wir in Zukunft noch genauer auf den Grund gehen. Wichtig fürs erste ist, dass zurzeit die Entschädigung auch gegenüber den historischen Renditen in festverzinslichen Anlageklassen besonders attraktiv ausfällt, insbesondere bei der Liquidität in Form von Geldmarktfondsinvestitionen (siehe Lektion 1). Wie schon in vorangehenden Anlegerbriefen erläutert, versuchen wir diese Prämie entsprechend abzuschöpfen. Weiter sind es direkte Hypothekeninvestitionen, welche als Beimischung zu Obligationenportfolios unverändert zu knackigen Mehrrenditen führen können.

Wie diese bewusst auf die mittlere Frist ausgerichtete Positionierung abschneidet, wird die Zukunft weisen; der Verlauf wird in jedem Fall im Nachhinein bestens erklärbar sein.

Abbildung 3: Aktuelle Renditen der Anlageklassen

Beitrag als PDF